六旬老人买基金亏损超30%,状告代销行!法院判了

中国基金报记者 张燕北

辞旧迎新之际,又有理财纠纷案例公布。

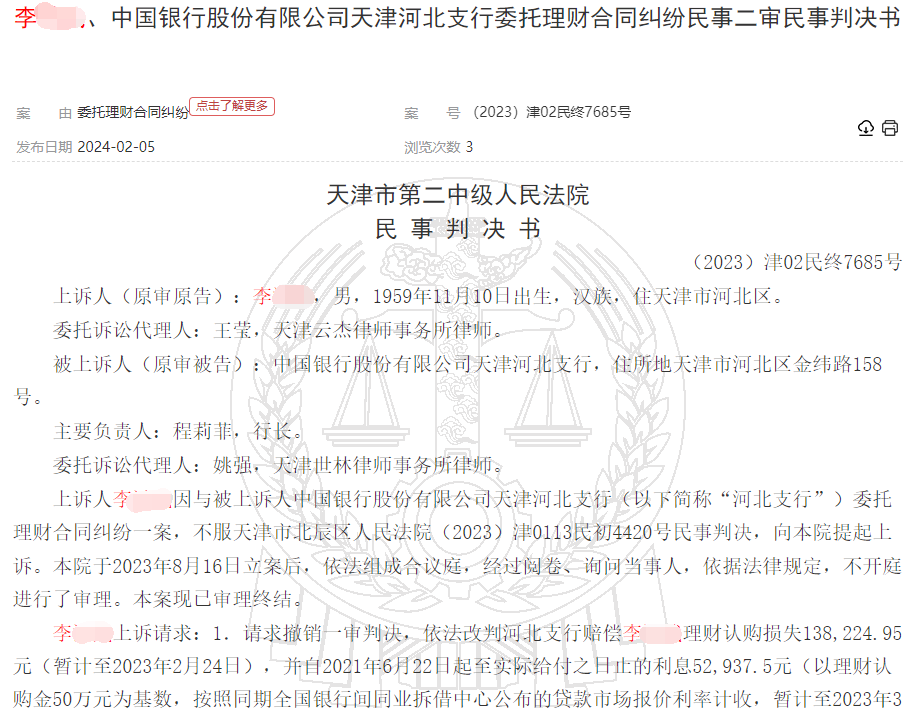

日前裁判文书网披露的一份终审民事判决书显示,一位年过六旬的投资者共计投入50万元购买某只公募基金,不到两年亏损超30%,故诉至法院,要求相关代销行承担赔偿责任。该案先后经过两次审理,但法院均驳回了原告的全部诉讼请求。

具体发生了什么?一起来看详情。

六旬投资者50万元买基金

亏损31.75%

根据判决书认定的内容,我们可以梳理出该案件的基本事实。

该案原告为李某武,出生于1959年11月10日。自2020年1月开始,他从中国银行河北支行处购买理财产品,因为当时他家里房屋拆迁,有100万元左右拆迁款,共购买了将近100万元的理财产品。

李某武称其2021年6月22日到银行柜台表示需要将原理财产品赎回购买新的理财产品,在新的客户经理强烈要求下,由新客户经理操作购买的该理财产品,共计投入50万元,理财产品名称为“某某优质企业混合A”公募基金。

截至2023年5月29日,李某武持有该基金的实际损失变为15.88万元,亏损幅度大约为31.75%。

因此,李某武向一审法院起诉请求,判令河北支行赔偿自己理财认购金损失15.88万元。李某武立案时的诉讼请求是截至2023年2月24日的实际损失,由于案涉理财产品李某武仍未赎回,所以持仓收益一直在变化,李某武诉讼请求固定为15.88万元不再变化。

双方争议三大焦点问题

梳理双方陈述后不难发现,本案重点系被告作为基金代销机构是否尽到了适当性义务,是否应赔偿原告的损失。

具体来看,原告和被告之间关于案涉基金是否为原告自行购买、购买基金时是否进行过风险评估、客户经理是否强制原告不要赎回等三大关键问题存在争议。

其一,针对是否为原告自行操作购买的问题,河北支行称因为李某武长期在河北支行处购买理财产品,其充分有能力使用中国银行APP,李某武实质上也进行过多次自行操作购买,案涉的基金产品为李某武自行操作购买,并非在银行柜台通过客户经理购买,每一步购买流程在APP中均有风险提示,且有要求李某武在手机上自行书写相应知悉的文字。

河北支行提供了案涉理财产品购买操作视频,对购买案涉理财产品的过程进行了演示。

对此李某武陈述,通过中国银行交易流水清单,案涉产品虽然显示渠道为手机银行购买,但是实际是在网点由客户经理操作的,因为李某武之前所有购买理财产品的渠道都是柜台,这是李某武的购买习惯,所以案涉产品也是在柜台购买的。

其二,关于风险评估,河北支行陈述李某武能够购买的所有理财及基金产品都要在其风险评估等级生效的日期内,如果李某武风险评估等级不够,是无法购买相关等级理财产品的。

河北支行调取了后台李某武测评的等级,自2020年共测评三次,风险等级均为平衡型。平衡型客户可购买的理财产品是低、中低、中等三级,河北支行陈述案涉产品的风险等级是中等风险。

李某武则陈述购买案涉理财产品的时候没有进行过风险评估,李某武也不清楚自己的风险等级。

其三,关于原告为何未赎回该基金的问题,河北支行称河北支行工作人员未向李某武推介过案涉基金,后来该基金因市场正常波动发生亏损,李某武与河北支行工作人员进行沟通,工作人员基于金融常识,告知其略微波动一般是正常现象,但并未强制要求其不得售出。

李某武陈述案涉理财产品未赎回,原因为李某武要求客户经理帮忙赎回遭到拒绝,且客户经理要求李某武继续持有观望,李某武没有能力自己处理。

一审认定原告属于自主购买案涉基金

驳回全部诉讼请求

一审法院认为,本案双方当事人争议的主要问题为:李某武要求河北支行支付相关款项是否有事实及法律依据。

对此,法院查明相关事实。法院一审表示,本案中,李某武作为金融消费者应当对其购买的产品遭受的损失等事实承担举证责任,但本案中,李某武陈述由于案涉理财产品李某武未赎回,持仓收益一直在变化。故由于李某武尚未赎回案涉产品,李某武损失尚未实际发生。

退一步讲,即便损失已经实际发生,本案中,李某武也并非通过线下营业场所购买的案涉理财产品,而系通过电子渠道,即其手机网上银行操作购买,购买过程需按网络平台提示进行分步操作、确认,河北支行提交了案涉理财产品购买操作视频,证明购买过程中对产品信息进行了详尽展示。李某武未能提供有效证据证明河北支行客户经理存在不当推荐、代客操作等行为导致其购入案涉理财产品。

综上,李某武购买案涉理财产品应视为自主购买行为,李某武作为一名具备一定投资经验的消费者,因正常的理财商业风险未达到其预期收益而要求河北支行支付损失、利息等诉讼请求无事实及法律依据,一审法院依法不予支持。

一审法院判决:“驳回原告李某武的全部诉讼请求。案件受理费减半收取计2238元,由原告李某武负担。”

原告提起上诉

指出四大事实与理由

一审判决后,当事人李某武提出上诉,请求撤销一审判决,赔偿自己的相应损失。

其在上诉中提出四点事实与理由。其一,一审法院仅以河北支行提交的操作视频就认定其履行了告知义务,系事实认定错误。

其二,本案应由河北支行承担履行适当性义务与告知义务的举证责任,而非李某武,一审法院仅以李某武未提供证据证明客户经理存在不当推荐、代客操作等行为认定李某武证据不足,系举证责任分配不清。

其三,一审法院仅以李某武前期购买过理财产品就认定李某武的风险承担能力较强,熟悉购买理财产品操作流程,以此让李某武自负损失与事实不符。

其四,即便认为李某武对该项投资存在过错,李某武的过错也并非河北支行的免责事由,应适用过失相抵规则。在本案中,李某武为高龄投资者,应以其理解力、交易的可能性、必要性综合判断其投资能力,河北支行违反适当性原则,未对上述三方面予以综合考量,在向李某武推荐案涉产品时,具有重大过错。

对此河北支行辩称,李某武具备长期理财投资经验,自行购买案涉基金,该基金风险与其风险评估等级对应,应遵循买者自负原则;河北支行已经告知了金融产品的风险,且经李某武进行确认;河北支行工作人员提供的服务符合相关规定和要求;案涉基金没有赎回,李某武不能证明其损失数额,应自行承担不利后果,请求二审法院驳回上诉,维持原判。

二审维持原判

二审判决书显示,本案二审期间,各方当事人均未提供新的证据。二审经审理查明的事实与一审判决认定的事实一致,法院对一审判决认定的事实予以确认。

二审法院认为,本案二审的争议焦点为李某武主张的损失是否存在以及是否应由河北支行承担赔偿责任。本案中,根据查明的事实,案涉理财产品李某武尚未赎回,持仓收益一直在变化,其主张的损失尚未实际发生。

同时,李某武并非在河北支行营业场所购买的案涉理财产品,而是通过手机网上银行操作购买,相关产品信息已经进行了展示和告知,李某武也不能提供证据证明河北支行存在不当推荐、代客操作等行为导致其购入案涉理财产品,故一审判决认定李某武属于自主购买案涉基金,并无不当,本院予以维持。李某武以河北支行存在违规操作的过错为由请求河北支行承担赔偿责任于法无据,一审判决驳回其诉讼请求亦无不当,法院予以维持。

综上所述,法院认为,李某武的上诉请求不能成立,应予驳回。根据相关规定,法院判决如下:驳回上诉,维持原判。二审案件受理费4123元,由上诉人负担。本判决为终审判决。

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

云掌财经网

云掌财经网