量化私募遭遇超额大幅回撤,小市值暴露过高!业界:暴露问题,未必是坏事

2024年开年,一直稳定赚钱的量化私募遭遇“开门黑”。

券商中国记者从相关渠道获悉,上周不少量化私募旗下产品净值出现大幅回撤,尤其是市场规模最大的量化指增产品,创下历史最大的单周跌幅和超额回撤。

据记者了解,不少百亿量化旗下的指增产品单周跌幅高达10%~17%,即超额收益为-2%~-4%,罕见的负超额让不少投资者大跌眼镜。超额收益一直稳定的量化策略,为何遭遇大幅回撤?备受市场关注。

2月5日,中证500和中证1000盘中一度大跌,不少量化指增策略产品或回撤巨大,遭遇前所未有的考验。此外,微盘股崩塌,更是导致部分DMA产品信仰破灭,不少偏微盘的DMA产品巨亏,市场一度传出DMA期货单被限制卖出,即不让平仓和新开头寸。

量化私募遭遇大幅回撤

过去几年,由于指数增强策略超额稳定,不少量化私募借助该策略的稳定业绩完成规模的扩张,一批私募成长为百亿私募。其中,不少量化团队的模型开始偏向小市值选股,并因此受益,去年多家量化私募业绩亮眼。

不过,开年以来中小市值个股却突然下跌,尤其是微盘股重挫,宣告了这一轮由微盘股主导的行情快速终结,这超出了不少量化团队的预期。

上周,中证500指数和中证1000指数上周分别大跌9.23%和13.19%,不少量化私募旗下产品净值就出现大幅回撤。券商中国记者从相关渠道获悉,不少百亿量化旗下的指增产品单周跌幅高达10%~17%,即超额收益为-2%~-4%,罕见的负超额让不少投资者大跌眼镜。

以中证500指增产品为例,上周稳博、启林等百亿私募旗下产品跌幅高达14%,超额接近-6%,云起等更是大跌17%,超额收益为-8%;1000指增产品中,稳博旗下某产品单周下跌近17%,超额收益为-3.7%。

2月5日,中证500指数和中证1000指数盘中一度大跌6%和8%,收盘分别下跌2.26%和6.16%,个股跌幅大于5%的数量高达4000只。不少量化指增策略产品或遭遇严峻的考验。

“今天是不少量化私募亏得最多的一天,前所未有的惨烈,尤其是指增产品最难,而且一般也不敢减仓。”深圳某量化私募负责人表示。

小市值暴露过高

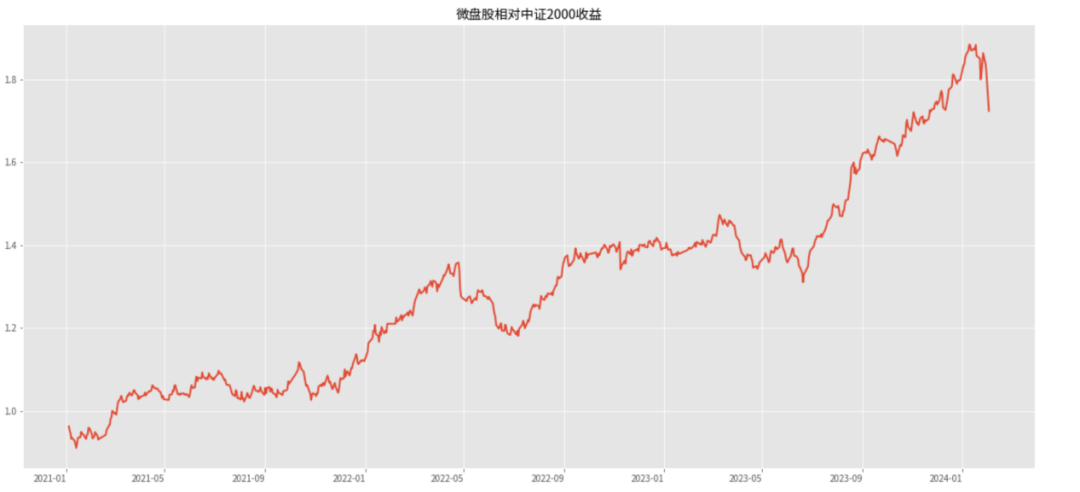

对于超额收益一直稳定的量化策略近期为何遭遇大幅回撤?量道投资合伙人李喆腾指出,从市场的角度出发,是由于小市值股票特别是微盘股行情的崩塌。从2021年初至今,万得微盘股指数走出一轮为期三年波澜壮阔的行情,在这个过程中很多量化私募管理人的选股组合从微盘股的暴露中获益,这种行为不断自我增强并形成了一种正反馈机制,最终在2024年初的这一波行情中正反馈被阻断,引发了相关产品较大的超额回撤。

“从量化管理人主观的角度出发,对A股市场的风险特征认知不足和不够灵活的风控机制,是对这种极端行情失败应对的原因。”李喆腾说。

上海某头部量化负责人告诉记者,过去一年小市值的β实际上在劣币驱逐良币,导致小票占比过高,这一轮风控严的团队会表现稳健得多。当然,也有偏大市值风格的最近表现好。

排排网财富合伙人项目负责人孙恩祥表示,最近指增产品回撤比较大的主要原因,一方面深300等宽基指数回撤较小,主要是因为权重股已连续下跌近三年,而且近期护盘资金也主要流入权重股。以对标中证1000等小盘股为代表的指增产品近年来业绩突出,其优秀超额的背后是因为大幅暴露市值敞口,所以近期明显跑输指数。

另一方面,叠加对标中证500、中证1000的雪球产品不断敲入,量化对冲策略以及带杠杆的DMA策略因基差走阔,存在收敛带来大幅损失,进而遭遇赎回的风险,因此常年满仓的量化机构也被迫降仓,从而导致市场出现恐慌非理性下跌。对于投资者而言,应理性看待市场波动,选择符合自己风险偏好的产品。任何投资标的都具有周期性,切勿盲目追涨杀跌。

微盘股崩塌,DMA信仰破灭

微盘股和DMA产品是去年市场大热的两个概念。

据了解,微盘股往往市值偏小,普遍低于30亿元。万得微盘股指数,是万得编制的一条指数,指数的组成成分是每天市场上市值最小的400只股票;DMA产品通常指“私募管理人通过和券商收益互换对冲加杠杆的交易模式”,以市场中性策略为主,并带有2~4倍交易杠杆。

李喆腾向记者复盘了这一轮微盘股的行情,共经历了三个阶段:第一,2021年初~2023年6月,微盘股从被低估到逐渐跑赢中证2000指数;第二,2023年7月到2023年底,微盘股开始加速跑赢中证2000,并逐步自我增强,形成正反馈机制;第三,2024年初,微盘股的相对收益出现巨大回撤,“残暴的欢愉,终将以残暴结束”。

据了解,在这一轮微盘股行情中,小市值因子的优异表现再次引发市场的广泛关注,同时国内量化行业开始流行量价机器学习模型,这种模型天然就有偏向小市值选股的倾向,并因此开始受益。

“行情演绎到2023年上半年,微盘股的概念开始深入市场,很多管理人都经历了‘质疑微盘,理解微盘,加入微盘’的心路历程,市值因子的暴露程度也逐渐提高。到了2023年下半年,同类策略的优异表现不断吸引新增资金,不断将微盘股的收益推高。部分管理人的信心不断增强,甚至喊出了‘极致微盘’的口号。”李喆腾说。

当一种风格过于拥挤时,市场就会出现负反馈。上一次发生在2021年初的白马股抱团的瓦解,而这一次就轮到了微盘股的崩塌。

深圳某私募负责人告诉记者,微盘股的崩塌,使得偏微盘暴露的量化私募大幅回撤。偏微盘的DMA产品,即便有期指对冲,但由于其高杠杆的特征,一旦出现回撤,回撤会更加明显。

近期,市场更是传DMA期货单被限制卖出。传闻称,目前不让平仓头寸,因为会卖现货;也不让新开头寸,因为会新开股指空头。多家量化私募对此不置可否,称监管近期经常会给一些窗口指导意见,尤其是当天出现极端交易行情时,对净卖出交易进行限制。

上述上海头部量化负责人指出,小市值β的问题暴露出来,未必是坏事,行业发展还是要靠投研而不是运气。以后的行业,谁风控做得好,谁就更容易持续发展。

“在数据无法抵达的地方,经验和直觉就可以发挥作用。我们建设了一套动态的风控机制,以微盘股为例,在2023年12月8日发生第一次微盘股大跌的时候,我们的模型已经开始主动调低微盘股的风格暴露,最终在2024年初微盘股的暴露上限被调整到我们设定的最低位置。”李喆腾说。

校对:赵燕

推荐阅读:

硅烷科技同享科技两公司奏出“双响炮” 北交所2023年业绩预告拉开帷幕

北交所重磅发布!提升上市公司可投性,支持注入优质资产!看五大重点

量化私募遭遇超额大幅回撤,小市值暴露过高!业界:暴露问题,未必是坏事

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

云掌财经网

云掌财经网