过去11年,每年都跑赢中证500的指数基金,只有这一只

(原标题:过去11年,每年都跑赢中证500的指数基金,只有这一只)

图片来源于网络,如有侵权,请联系删除

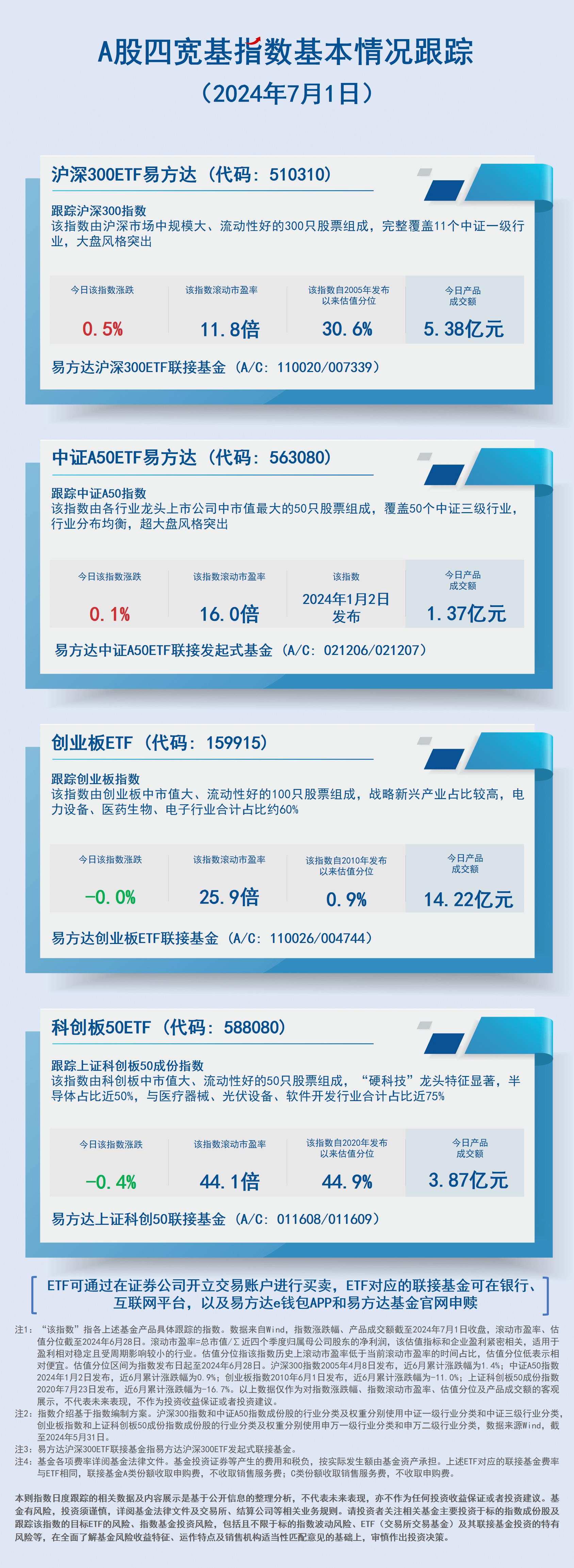

行情变化太快,跑赢指数都很难?近两年,由于大部分主动权益基金表现一般,而以宽度制胜的“宽基指数”进入投资者的配置视野。

图片来源于网络,如有侵权,请联系删除

而近期投资市场上呈现中小盘成长风格占优的行情,在经济复苏预期逐渐明朗的格局下,以中证500指数为代表的宽基指数长期投资价值开始凸显。

比跑赢更难的是稳定跑赢

图片来源于网络,如有侵权,请联系删除

中信保诚中证500指数(LOF)(A类165511,C类013119),便是一只表现出众的指数产品。该基金在过去11个自然年度(2013年-2023年),连续跑赢同期业绩比较基准及中证500指数。

中信保诚中证500指数(LOF)A收益率

在过去的十一个完整会计年度里连续跑赢对标指数,意味着基金经理要擅于应对不同市场风格,并具备获取稳定超额的能力。在市场风格多变的背景下,这种持续跟上市场节奏、长跑续航的能力,显得愈发珍贵。

要打造值得信赖的指数产品,基金经理必须明晰所管产品的风格和策略,从产品的风险收益目标出发构建投资组合,让投资者对基金产品形成相对稳定的预期。但不同于主动选股型基金,指数类产品通常以量化策略为主要手段,基于统计建模与数据挖掘进行批量选股,且不同产品在策略上也有不小的差异,这使得在投资者眼中,量化更像是个“黑箱”。因此,简单采用历史绩效进行评价,方法论上并不合理,更需要清楚展示基金经理的投资策略。

看似被动的量化投资,其实最终的差异是每一个基金经理对投资上的定性不同,这又回归到了底层信仰的差异。每一个量化组合,最终反映的也是基金经理内在信仰。而始终坚持做“有逻辑”的量化投资是黄稚阿尔法能力强的重要原因。

逻辑,是量化投资的稳定内核

回顾黄稚的从业经历,能够理解她对于这套“有逻辑”量化投资的坚持。

刚开始工作,黄稚在券商资管从事金融产品研究开发的工作,在那个阶段更多是从投资者行为的角度理解金融市场。而投资者行为,是市场中极为重要的一环,“金融市场的价格形成是一个复杂的博弈过程,宏观经济环境变化会影响投资者的偏好和决策行为,反过来又会影响资产的价格表现。”黄稚说。

观察转化为产品,更是一个有意思的过程。在做产品设计的过程中,对市场的多角度观察,帮助黄稚对不同资产、不同策略的风险收益特性形成理解和应用,构建符合投资者需求的产品。同时,风险管理也是产品设计很重要的部分,需要考虑如何通过投资比例、止损等条款设计来达到投资目标。

2015年,黄稚加入中信保诚基金量化投资部,从金融工程师、基金经理助理、到基金经理。“整个过程我搭建了比较完整的量化投资研究框架。我本科和硕士都是在北大读的金融数学系,从学习背景和思维模式上,从事量化研究是比较自然的,我会尝试通过市场数据寻找投资规律和机会,构建模型进行资产定价、指导投资决策。”在量化投研工作中,黄稚享受了“学以致用”的过程。

可以看到,黄稚的量化投资之旅,一直是在数据、规律等脉络上进行的,这是完成了量化投资基础能力的建设。

然后就是个人和团队的“共振”:在量化研究、因子开发的过程中,黄稚需要深入了解不同策略、因子背后的投资逻辑,它们是如何影响资产价格表现的,这些因子在什么样的投资环境下可能产生超额收益,以及超额收益的有效性是否可持续。市场的变化会影响到投资者行为的变化,进一步影响因子和量化策略的表现。量化团队需要根据市场环境和风险状况,保持对策略的跟踪和优化。

至此,“有逻辑”,这一关键因素开始在黄稚的量化投资中发挥串联和引导的作用了。

逻辑,也是风控手段

黄稚在强调“有逻辑”的量化投资之外,还重点强调了风险控制和超额收益之间的关系。

黄稚说:“控制跟踪偏离是前提,获得阿尔法的能力决定了产品的竞争力”。两者缺一不可,而且前者显然非常重要。

黄稚说,我们的指数增强策略主要基于多因子模型,根据指数的特性选择合适的策略,进行因子研究,从投资逻辑出发,再结合历史数据验证是否能提供长期有效的超额收益,然后形成量化模型。跟踪误差的控制主要通过投资组合优化来实现,包括控制行业和风格的偏离度、个股偏离等,确保投资组合在大的风格上和标的指数保持一致。也就是说从基础层面上,控制住了可能的风险,把握了可能的超额收益。

此外,在投资实践中,黄稚通过对逻辑的坚守,识别并规避了很多风险。

黄稚进一步解释,在构建量化策略的时候,首先会尽可能平衡各个不同类型因子,不会在单一因子上面有过多的暴露。其次,会分析不同因子适用的宏观和金融环境,在哪些环境下可能表现较好,哪些环境下可能无效。那么,当在投资中遇到这样的环境时,面对因子阶段回撤心里就会比较有底。第三,尽可能多元化超额收益的来源,相关性较低的不同因子能够互相抵消波动。即便单一因子出现回撤后,整体组合的回撤也可以控制。最后,通过组合优化做好风险管理,避免在个别行业或风格上有过大的风险暴露。

在黄稚看来,量化投资在应对因子波动时,要有的放矢。她说,对于拥挤度高的因子也会特别注意,从策略上对这些因子权重进行适当调整。 “在因子出现高波动的情况下,我首先要分析因子回撤具体原因和影响,对于短期影响,需要检查对于风险控制是否有效。如果存在中长期逻辑的变化,可能就涉及到投资策略的调整和优化。”

“首先,我们对待量化投资的态度是很严谨的,从因子库的构建到整个研究投资流程,以及风控等各个环节都是很严格的。这是我们力争稳定阿尔法的基础。其次,我们是一个不断探索和创新的团队。通过不断加强研究投入,探索新策略和新技术,力争找到新的阿尔法来源。最后,我们很大的特点是做有逻辑的量化投资,这也是市场上很多人对我们的认识。”黄稚这样评价自己所在的量化投资团队。

有逻辑的量化投资基座、建立在逻辑之上的风险管理,这就是黄稚乃至中信保诚基金整个量化投资的稳定内核。

(数据来源:基金定期报告)

风险提示:本材料仅供参考,上述观点仅为当前观点,不代表对未来的预测,不构成任何投资建议,也不构成未来中信保诚基金旗下产品进行投资决策之必然依据。如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。本材料并非意在提供金融信息服务或构成出售或购买任何证券或金融产品的要约邀请或宣传材料,亦非有关任何公司、证券或金融产品的投资意见或推荐建议。本材料中的信息均来源于已公开的资料,中信保诚基金对这些信息的准确性及完整性不做任何保证。若本材料转载第三方报告或资料,转载内容仅代表该第三方观点,不代表中信保诚基金立场。本材料可能含有非仅基于过往信息而提供之“前瞻性”信息,有关信息可能涵盖预计及预测,但并不保证任何作出之预测将会实现。读者需全权自行决定是否依赖本文件所提供的信息。本刊物版权归中信保诚基金所有,未获得事先书面授权,任何人不得对本刊物内容进行任何形式的发布、复制。如引用、刊发,需注明出处为“中信保诚基金”,且不得对本刊物中的任何内容进行有违原意的删节和修改。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,投资人自行承担任何投资行为的风险与后果。基金过往业绩不代表未来,其他基金业绩不构成基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但基金不保证一定盈利,也不保证最低收益和本金安全。投资前请认真阅读招募说明书、产品资料概要和基金合同等法律文件。投资有风险,选择需谨慎。

本文来源:财经报道网

推荐阅读:

1月22日晚间要闻盘点 | 国常会明确:加大中长期资金入市力度,着力稳市场、稳信心!

SFC Markets and Finance|President of Carlsberg China: The GBA has high-quality business environment

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

云掌财经网

云掌财经网