明阳智能抛售15亿资产“回血”,行业内卷下靠售卖电站增厚业绩,现金流持续为负

今年以来,明阳智能(601615.SH)加快了售卖电站资产的动作。继披露出售开鲁县明阳智慧能源有限公司(以下简称“开鲁明阳”)100%股权后,不出一周,明阳智能再度出售旗下资产奈曼旗明阳智慧能源有限公司(以下简称“奈曼旗明阳”)100%股权,两笔交易合计作价15亿元。

证券之星注意到,风电“抢装潮”退潮之后,行业内卷加剧,明阳智能不复以往高增长,2023年业绩直降九成,现上市以来首度下滑。而海上风电项目延期交付以及电站产品出售减少是业绩下滑的主因。

图片来源于网络,如有侵权,请联系删除

今年一季度,明阳智能业绩有所回暖,但面对资产负债率上升、造血能力持续为负等多重压力,明阳智能欲通过抛售资产来加速资金回笼,以缓解财务压力及增厚利润。

接连抛售资产解压

6月25日晚间,明阳智能公告称,全资子公司内蒙古明阳新能源开发有限责任公司(以下简称“内蒙古新能源”)将出售其全资子公司奈曼旗明阳100%的股权给中广核风电有限公司(以下简称“中广核风电”),交易对价约为5.58亿元。

资料显示,中广核风电为中国广核集团有限公司的子公司,主营业务为风能、太阳能的开发、投资和运营等。奈曼旗明阳持有奈曼旗明阳智慧能源有限公司“火风光储制研一体化”示范项目奈曼旗30万千瓦风电项目,目前该项目已建成投运。

就在4天前,明阳智能才宣布向中广核风电出售其另一家电站资产。根据6月21日披露的公告,内蒙古新能源将出售其全资子公司开鲁明阳100%的股权给中广核风电,交易对价约为9.6亿元。

据悉,开鲁明阳持有开鲁县明阳智慧能源有限公司“火风光储制研一体化”示范项目开鲁县60万千瓦风电项目,目前已建成投运。

证券之星注意到,上述两笔交易合计达15亿元,且均未产生溢价。截至今年4月30日,奈曼旗明阳的净资产为5.58亿元,而开鲁明阳的净资产为9.6亿元,与交易对价相同。

业绩层面上,奈曼旗明阳2023年及今年一季度分别实现收入4018.34万元、4785.43万元,对应净利润3754.1万元、2753.24万元。同期开鲁明阳实现收入2.81亿元、8213.77万元,对应净利润5681.61万元、-738.53万元,虽然今年一季度的营收规模较高,但净利润却陷入亏损。

明阳智能表示,为控制经营规模快速增长过程中资产负债率过高可能带来的财务风险,公司对电站运营业务采取“滚动开发”的整体战略,即新增电站资产不断投建过程中,持续对成熟电站项目择机出让,总体控制存量资产规模。

证券之星了解到,新能源电站滚动开发是明阳智能的重要战略之一。在适当时机对外转让部分风电项目公司的股权,提高资本的流动性和灵活性,实现轻资产的运营模式。

明阳智能试图依靠出售电站资产来降低资产负债率。据悉,其资产负债率从2022年的58.86%增长至2023年的66.04%,今年一季度,又微增至66.44%。一季报显示,明阳智能资产总计848.55亿元,负债合计563.81亿元。

去年电站销售降六成,毛利率创历史新低

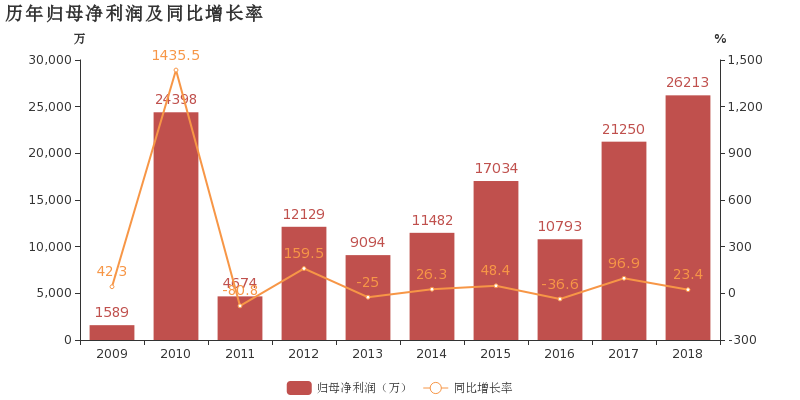

资料显示,明阳智能成立于2006年,于2010年在纽交所上市,成为国内第一家在美国上市的风机制造企业。2016年,明阳智能从纽交所私有化退市,并于2019年登陆上交所主板。公司主营业务涵盖风机及其核心部件的研发、生产、销售,新能源电站发电业务,新能源电站产品销售业务等。

在风电“抢装潮”等因素影响下,上市后的明阳智能业绩迎来快速增长。2019-2021年,公司分别实现营收104.93亿元、224.57亿元、272.16亿元;对应归母净利润分别为7.13亿元、13.74亿元、31.58亿元。

2022年以来,在风电行业电价补贴退坡、“抢装潮”结束后,风电行业就进入了景气下行期,行业“内卷”加剧。2022年明阳智能业绩增速减缓,录得营收307.48亿元,同比增长12.98%;对应归母净利润34.45亿元,同比增长9.09%。

在行业中标价格不断下滑的背景下,明阳智能2023年出现了上市以来首次营收及净利润的大幅下滑。2023年,公司实现营收278.59亿元,同比下降9.39%;实现归母净利润3.72亿元,同比下滑89.19%。

对此,明阳智能解释称,业绩下滑主要是行业周期影响风机中标价格整体下降、海上风电项目延期交付以及电站产品出售利润不及预期所致。

据媒体报道,明阳智能董事长张传卫在2023年股东大会上表示,业绩主要受到了几方面影响:一是公司原计划7月至10月交付约3GW的海上风电项目因为航道原因和用海权审批,项目耽误到今年执行,影响约120亿元的收入。二是电站产品销售不及预期,少了约17亿元的收入。

证券之星注意到,风电行业价格“内卷”,对传统主营业务影响颇大。2023年,明阳智能实现风机对外销售9.69GW,同比增长32.66%;对应实现风机及相关配件销售235.17亿元,占总收入的84%,同比增长3.11%;不过毛利率仅6.35%,同比降低11.42个百分点。

电站产品销售作为第二大营收板块,实现收入20.8亿元,占比7.47%,同比下滑63.34%,毛利率增长8.83个百分点至30.97%。此外,风电场发电板块收入14.99亿元,同比增长12.24%,毛利率增长3.12个百分点至63%。不过,上述两大板块收入占比较低,难以拉动整体毛利率增长,因此明阳智能2023年销售毛利率下滑8.79个百分点至11.2%,触及历史最低水平。

今年一季度,明阳智能业绩得以改善,公司分别实现营收和归母净利润50.75亿元、3.04亿元,增速分别为84.6%、233.83%,归母净利润同比扭亏。主要是风机交付规模上升、运营电站规模上升以及电站产品出售规模增加所致。此外,其毛利率也有所回升,达到20.62%。

应收账款居高不下

证券之星注意到,2021年以来,明阳智能应收账款持续增长。2021-2023年的应收账款分别为58.56亿元、107.74亿元和139.23亿元,同比增长57.65%、83.99%和29.23%。

2023年股东大会上,明阳智能董秘潘永乐向媒体坦言,经过前面两年的“抢装”,很多业主的付款节奏在减缓。此前他们希望提前付款,及时交货保补贴电价,风电平价之后付款也恢复了正常节奏——前期付款较少、后期结算验收付款较多,所以看起来应收账款突然变多了。

今年一季度,明阳智能回笼资金的速度未见加快,应收账款同比增长36.83%至140.82亿元。值得一提的是,与运达股份(300772.SZ)、东方电气(600875.SH)等同行相比,明阳智能的应收账款增幅较大。一季报显示,运达股份的应收账款为75.06亿元,增幅4.56%;东方电气应收账款为129.9亿元,同比增长10.73%。

证券之星注意到,伴随着应收账款的增长,明阳智能早已面临流动资金欠缺的问题。

自2022年起,明阳智能经营活动产生的现金流量净额持续为负。2022-2023年及2024年一季度,公司经营活动产生的现金流量净额分别为-7.96亿元、-25.92亿元、-16.7亿元。2021年这一数值为53.98亿元。

明阳智能坦言,开鲁明阳和奈曼旗明阳两笔电站资产交易完成后,预计将使公司2024年利润总额和现金流有所增加。

二级市场上,2023年以来,明阳智能的股价处于下行状态。2023年1月末,其股价处在27.61元/股(前复权)的阶段高点,此后开始震荡下跌。7月1日结束了前两日的阴跌态势,截至发稿报9.64元,涨幅2.12%,但仍较2023年高点跌去约65%。(本文首发证券之星,作者|陆雯燕)

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

云掌财经网

云掌财经网