兴业基金:2024年重点关注科技新动能、长期高股息高分红资产

A股展望——盈利估值复苏,结构行情主导

图片来源于网络,如有侵权,请联系删除

展望2024年A股市场,我们认为估值和盈利回升、政策支持、投融资再平衡将会是支撑A股震荡上行的重要基础,但仍将延续结构性行情表现。其中:

图片来源于网络,如有侵权,请联系删除

估值和盈利回升。估值端,当前市场风险溢价处于历史高位,预计2024年宏观利率平稳较低的环境整体也有利于估值回升,而盈利周期的向上,也会带动2024年估值整体出现扩张。

政策支持。“活跃资本市场,提振投资者信心”的政策基调预计会在2024年延续;此外,中国特色估值体系的建立也需要资本市场走稳走好;最后,经济调结构和新增长动能的挖掘,同样需要资本市场发挥更重要作用。

投融资再平衡。融资功能方面,在经历了过去三年新股集中发行之后,预计今年新股发行节奏会延续去年三季度以来的放缓趋势;投资功能方面,社保基金、险资以及其他国有资本等中长期资金有望加快入市的步伐,企业回购和增持也将成为重要的新增力量。

海外方面,海外高利率环境出现转折,我们预计全球主要发达国家的利率政策基调都可能发生变化。其中,美国有较大概率结束加息周期,美债长端利率见顶回落,而2024年长端利率的趋势性回落需要降息周期配合,预计美联储有望在经济和通胀回落的背景下进行降息。因此我们预计2024年整体外部高利率环境会有继续缓和,人民币贬值和资金流出压力进一步缓解。外需弹性虽然不大,但出口边际可能有改善,全球大选年带来一定不确定性。

2024年A股有望底部向上抬升,延续结构性行情表现。1)盈利预期方面,稳增长虽能带来短期经济改善,但地产面临长期压力,因此经济内生动力改善弹性释放较为缓慢,另外,新动能的全面高景气还需要时间培育;2)资金方面,虽然社保、险资、国有资本等长期资金在入市,但外资流出和公募基金赎回压力仍可能反复,资金缺口需要时间弥补。因此整体来看,我们判断2024年A股整体底部向上抬升,延续结构性行情表现。

配置展望——寻找科技新动能和反转投资机会

寻找科技新动能

在全球无风险利率继续下行、科技周期共振以及国内经济平稳的背景下,科技板块的配置较为符合2024年的宏观环境。

从科技板块发展方向来看,大国博弈是长期趋势,而科技创新将成为国际战略博弈主战场,硬科技后续将持续获得举国体制政策倾斜。目前海内外新一轮科技革命和产业变革蓄势待发,叠加消费电子周期的复苏,科技行业投资有望继续获得回报。具体行业方面,看好:

(1)消费电子有望迎来转机:当前消费电子产品本身基数低,且已经触底。

(2)科技基础设施继续加强:数据中心因为AI投资也会加速;国内卫星迎来批量发射元年;无线侧投资目前看还是比较弱。

(3)计算机底部好转: 伴随地方化债以及财政发力需求有望恢复;此外随着数字经济投入的加速以及全球人工智能产业发展的进一步落地,今年计算机基本面改善的预期较高。

(4)新产品新技术值得期待:主要包括AI、MR、人形机器人、卫星互联网、先进制程等题材。

(5)医药有望逐步实现出清。首先,中国人口老龄化是长期趋势,;其次,前期供求失衡以及扰动逐渐消化,医药板块已连续下跌三年,当前具备较高性价比,多数医药细分二级行业的估值均处于历史10年以来30分位以下;目前负面因素消化逐渐充分,从医院端和药房端两个方向数据跟踪,今年上半年或将继续向好。

(6)电力设备新能源。我们认为2024Q2左右会迎来锂电产业连的配置窗口期,看好动力电芯(竞争格局好)、电解液(盈利率先触底)、结构件(降价压力小)等环节。而政策因素回暖,预计海风2024年将迎来装机大年,海风板块的结构性机会值得把握。

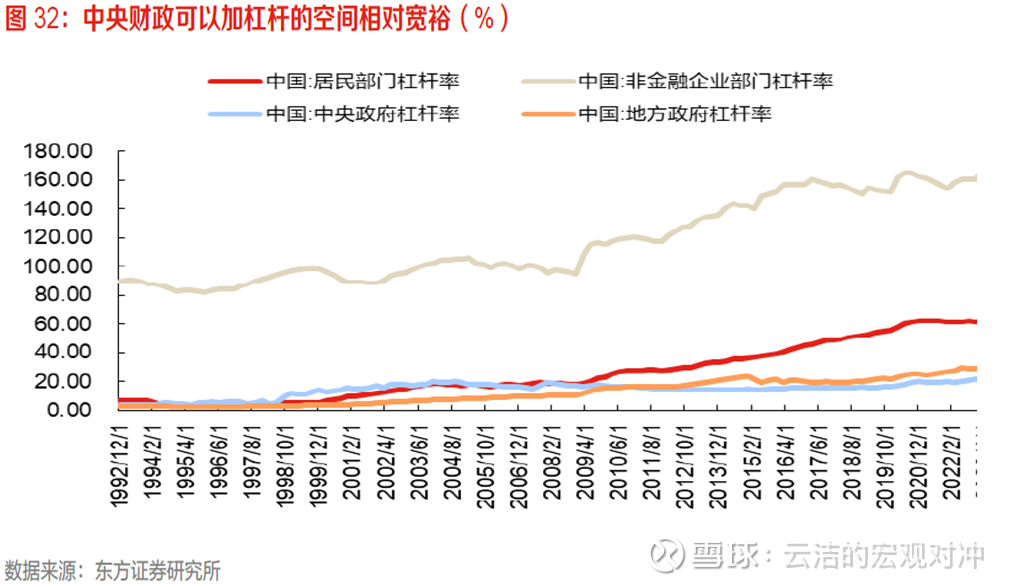

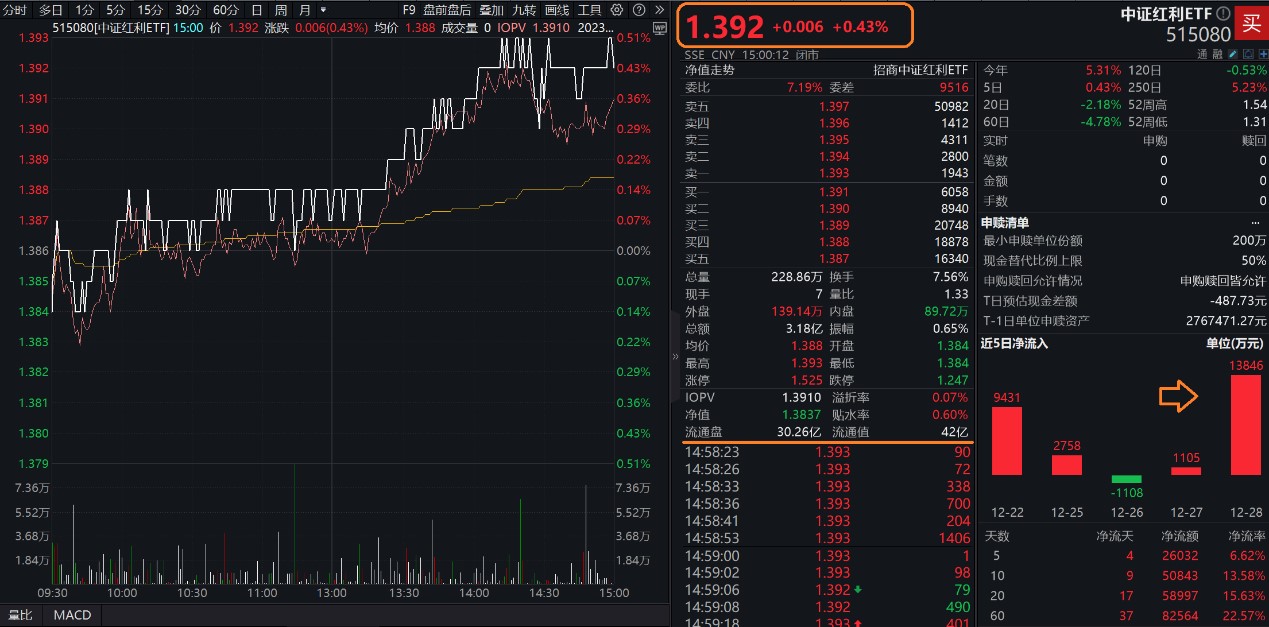

持续关注长期高股息高分红资产

随着全球宏观经济环境不确定性增加,市场波动加剧,红利策略尤其是高股息策略作为防御属性较强的资产将持续受到重视。而且长期来看,分红也是长期回报率的重要组成部分。根据中证指数公司统计,截至2022年底,全球红利策略指数产品规模超过4000亿美元,是除风格指数外跟踪规模最大的策略指数类型,未来A股市场偏好分红策略的资金也将持续增加。与此同时,A股公司高分红企业的数量和分红比率也在稳步提升,为高分红投资提供了基础。此外,强调公司治理和股东回报,正在形成一种新的投资思潮:

(1)2012年金融改革,打通股市融资加杠杆通道 + 放松并购,造就2015年杠杆牛 + 并购牛,跨界成长是基本面趋势主线。

(2)2016年披沙拣金,限制并购,鼓励内生增长;加速引入外资,造就核心资产牛市持续到2021年。

(3)2023年开始,资本市场更强调监管,推动广义中特估,强调公司治理和股东回报,可能会带来高现金流、高股息率和分红资产重估。

数据来源:Wind

风险提示:投资有风险,基金投资需谨慎。投资人购买基金时应详细阅读《基金合同》、《招募说明书》、《产品资料概要》等法律文件,了解基金的具体情况。

我国证券市场发展时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。

以上信息仅供参考,不是基金宣传推介材料,不作为任何法律文件。在任何情况下,本文中的信息或所表达的意见不构成基金管理人实际的投资结果,也不构成任何对投资人的投资建议。如需购买相关基金产品,请关注投资者适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。

推荐阅读:

中加基金2024年基金配置展望:股市延续结构性行情,债市中短久期更具优势

平安基金旗下所有偏股型基金中期业绩全部亏损!重固收轻权益“偏科”布局终尝苦果,主动权益管理业务该如何走出泥潭?

人大代表苗伟建议加大算力基础设施建设 数字经济ETF(560800)涨0.33%

全球资金加速回流中国市场,A50ETF(159601)涨1.24%

公募基金一季度业绩出炉!超半数取得负收益,最高收益超25%!

假期出游总花费1668.9亿元!五一“出血”,怎么“回血”?

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

云掌财经网

云掌财经网