科技巨头亚马逊(AMZN.US)堪称“现金大牛”! 庞大现金引得资金蜂拥而至

(原标题:科技巨头亚马逊(AMZN.US)堪称“现金大牛”! 庞大现金引得资金蜂拥而至)

智通财经APP了解到,多年来,美国科技巨头亚马逊公司(AMZN.US)在向股东返还资本回报方面一直是科技巨头中最吝啬的存在。但是,当前该科技巨头坐拥如此充裕的庞大自由现金流规模,以至于华尔街的一些投资机构期望得到更加丰厚的回报率,或者将更多资金投入AI研发领域从而斩获AI应用端领导者地位,因此这些机构纷纷选择将资金投入该股。

根据Bloomberg Intelligence.汇编的统计数据,亚马逊2023年全年的自由现金流规模达到创纪录的320亿美元,分析师们普遍预计到2024年这一数字将翻一番。Bloomberg Intelligence高级信贷分析师罗伯特・希夫曼(Robert Schiffman)表示,随着大型科技公司的收购计划越来越大规模地面临反垄断监管机构的强力反对,除了股息和股票回购以及研发,亚马逊在如何配置这些现金方面的选择越来越少。

图片来源于网络,如有侵权,请联系删除

分析师希夫曼还表示:“这意味着不仅要增加股票回购,还要采取更激进的资本回报措施,其中极有可能包括高股息。”“如果股东回报不增加,今年晚些时候亚马逊的现金余额可能将飙升至1000亿美元以上。”

图片来源于网络,如有侵权,请联系删除

财报统计数据显示,截至2023年底,亚马逊拥有超过860亿美元的现金类资产。

在亚马逊成立30年的大部分时间里,亚马逊都选择将现金重新投入到业务扩张之中。上一次亚马逊股票回购还是在2022年,总计价值约为100亿美元,与规模类似的科技公司同行相比,这可谓是微不足道的回购数值。

即使没有派发股息以及宣布巨额股票回购,亚马逊股价涨势仍然强劲

根据机构汇编的数据,谷歌母公司Alphabet(GOOGL.US)在2023年回购超过600亿美元规模的股票。Facebook的母公司Meta Platforms(META.US)在同一时期耗资200多亿美元回购自身股票,并在2月份时承诺再投入500亿美元回购股票,同时首次开始派发季度股息。

相比之下,亚马逊在2023年没有回购任何股票。随着亚马逊在首席执行官安迪・贾西(Andy Jassy)的领导下不断发展各项核心业务,其资本回报政策的变化可能将标志着公司的转变。2021年,贾西从联合创始人杰夫・贝佐斯手中接过了首席执行官帅印。

即使在没有大规模股票回购的情况下,凭借着庞大的现金流储备,其抵御风险的强劲能力以及有更充裕资金投入AI研发领域,因此华尔街投资机构非常青睐该公司,亚马逊的股价今年表现极其出色。今年以来,亚马逊股价涨幅高达20%,市值达到1.9万亿美元,大幅跑赢纳斯达克100指数以及标普500指数,并且分析师们继续上调利润预期,市场也越来越看好全球人工智能热潮有助于重振亚马逊旗下云服务AWS的增长趋势。

不过,尽管亚马逊股价即将创下历史新高,但在美国五家市值最庞大的科技巨头中,它是唯一一家尚未创下股价历史新高的公司。例如,微软(MSFT.US)目前的股价较2021年曾创下的纪录高点高出大约20%,目前微软位列美国市值排行榜榜首,而Meta的股价较同年的上一个峰值上涨超过30%。

亚马逊有可能选择将更多的现金投入AI领域,从而引领全球AI发展

来自ClearBridge Investments的高级研究分析师纳文•贾亚桑达拉姆(Naveen Jayasundaram)预计,亚马逊将选择在今年的某个时候宣布高达数百亿美元的股票回购计划,但不太可能派发股息。

“我认为,与Alphabet和Meta相比,亚马逊认为自己处于业绩增长周期的早期阶段,所以如果我们今年获得股息,我会感到惊讶,”贾亚桑达拉姆表示。“然而,这看起来确实可能在未来四到五年内实现。”

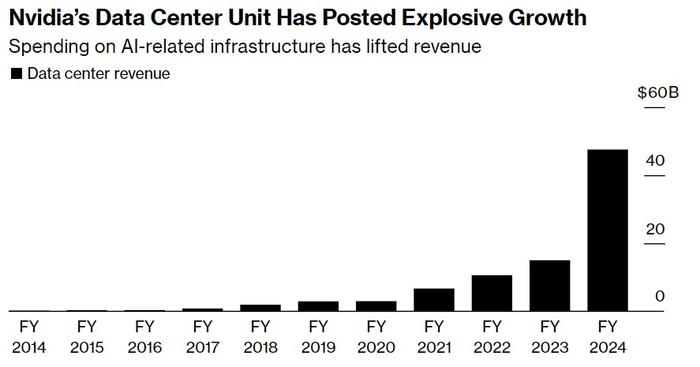

亚马逊预计将于本月晚些时候公布第一季度财报。尽管该公司仍在不断削减成本,但该公司的现金流储备仍然非常庞大。亚马逊计划在未来15年向数据中心投入近1500亿美元,以应对与人工智能(AI)相关的多元化数字服务需求的“爆炸式增长”这一预期。

来自Helium Advisors的首席投资官塞勒斯•阿米尼(Cyrus Amini)表示,这类支出对于亚马逊从竞争对手手中捍卫自己的地盘至关重要,应该优先于资本回报。

他表示:“如果苹果真的回购股票,我不会感到失望,但我会感到意外。”“亚马逊仍在增长,它需要继续花钱来保护自己的护城河。”

据了解,亚马逊如今已深度将生成式AI的相关核心技术服务全面融入旗下的AWS云计算服务之中,展示出AWS在融入AI聊天机器人、底层基础大模型库、计算增强、数据存储以及底层算力平台方面的一系列积极AI进展,这也是华尔街投资机构看涨亚马逊股价走势的核心逻辑之一。

如今凭借着无比强大的现金流储备规模,亚马逊有望在AI领域,尤其是应用端投入更多的研发资金支持,进而有可能在AI应用端冲击微软与OpenAI,从而获得市场领导者地位,就像AWS多年来能够在云计算领域获得全球最大规模份额那样。

在多数华尔街投资机构看来,企业端的AI应用将走在AI软件大爆发的最前沿端,而这正是亚马逊最擅长的领域。预期方面,Mordor Intelligence研究报告显示,预计2024年到2028年,企业人工智能市场的总规模将以每年52%的速度快速增长。Mordor Intelligence指出,全球企业逐渐认识到将人工智能融入其业务流程、通过AI自动化流程提高经营效率并降低成本的价值。Mordor Intelligence强调,最重要的是,AI未来将能够帮助全球企业预测业务成果,提高企业盈利能力。

美国银行、花旗集团、德意志银行、高盛和摩根大通等公司将亚马逊定位为“2024年最热门的电子商务或互联网股票”,而奥本海默和Roth MKM则将其评为最受欢迎的大盘股。华尔街对亚马逊股价前景的看涨信心主要来源于人工智能,他们认为亚马逊有望凭借深度捆绑AWS云平台的创新型生成式AI产品在这波全球人工智能竞赛中处于最佳地位。

投资研究平台 Seeking Alpha汇编的预期数据显示,华尔街分析师们予以亚马逊的共识评级为“强力买入”,平均目标价则为207.32美元,意味着未来12个月潜在涨幅达14%,并且离亚马逊历史最高股价――2021年7月创下的188.65美元越来越近。

AWS前不久重磅推出全新升级版本的Amazon Bedrock,这是一项全面的生成式AI基础服务,使客户能够使用单个API访问来自领先AI公司的基础模型(FMs)。这些模型被预先训练,能够应用于从搜索到内容创建再到药物发现等多种核心用途。Amazon Bedrock 旨在帮助用户轻松访问并利用来自AI21 Labs、Anthropic、Cohere、Meta、Stability AI和Amazon等领先AI公司的高性能基础模型(Foundation Models, FMs)。通过为这些模型提供统一的API访问,Amazon Bedrock使开发者能够灵活地使用不同的FMs,并且极其简便地升级到最新的模型版本。这些大模型最终的具体用途包括从文本生成到图像生成、对话生成等多种用途。

Amazon Q 则是亚马逊 AWS 推出的一个全面集成的生产力助手,专为开发者设计,Amazon Q 通过聊天机器人界面提供对 AWS 平台及其连接系统的数据、代码和基础设施的访问和调度管理能力。Amazon Q 可以帮助企业级客户快速获得紧迫问题的相关答案、解决问题、生成内容,以及快速使用企业信息存储库、相关代码和企业系统中的数据和专业知识来响应企业客户的疑问。

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

云掌财经网

云掌财经网